Mentoria

INVESTIDOR PREGUIÇOSO

Com Pablo Rivaya

Faça seu dinheiro crescer acima da inflação e gerar renda no piloto automático, lucrando até nas crises, sem ter que aprender técnicas mirabolantes nem gastar sequer uma hora por mês, enquanto você aproveita a vida em paz sabendo que seu dinheiro está bem investido.

Entenda como gente comum está fazendo seu dinheiro crescer acima da inflação de forma simples e segura dedicando apenas 1 hora por mês.

Assista à aula de introdução gratuitamente e você vai aprender 3 coisas:

1. Qual é o melhor jeito de investir com segurança e rentabilidade para quem não tem tempo livre, mesmo que não tenha conhecimento ou já tenha provado outros métodos sem sucesso.

2. Qual é o instrumento mais poderoso que existe para construir um patrimônio sólido, com menos custos e menos impostos e que quase ninguém conhece.

3. Como usar o método mais simples testado no tempo e respaldado por estudos econômicos para alcançar a liberdade financeira dedicando menos de 1 hora por mês.

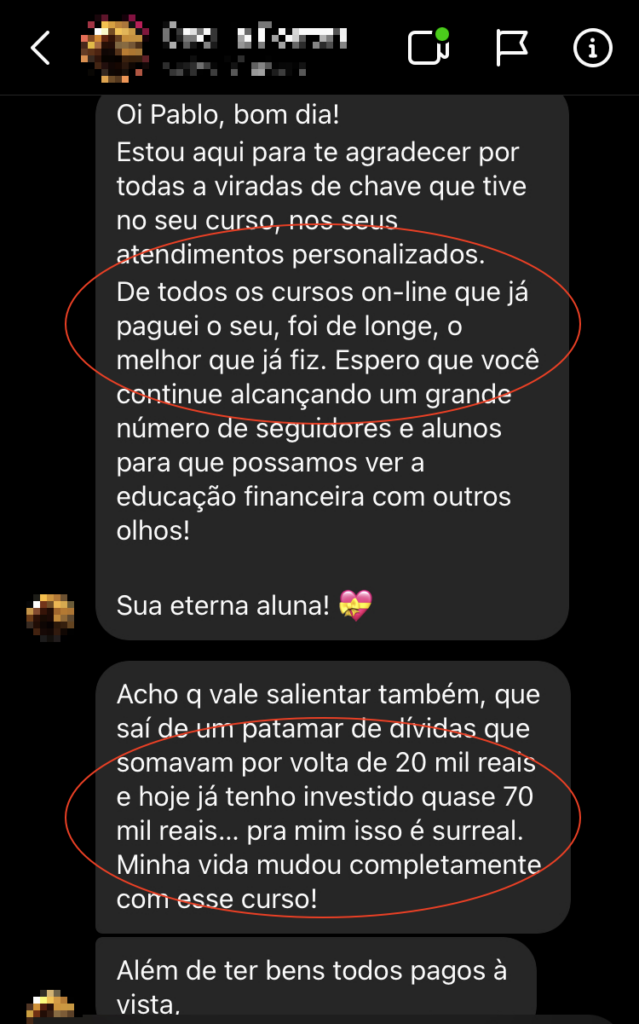

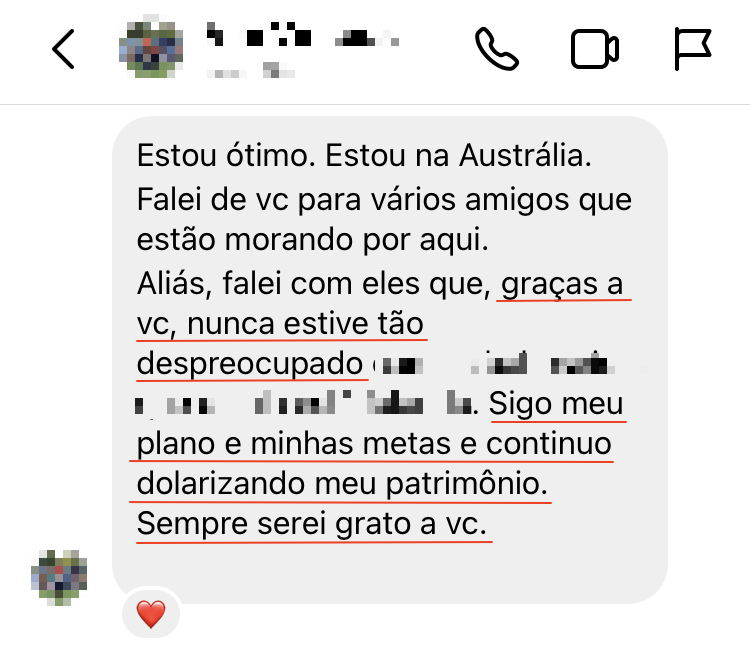

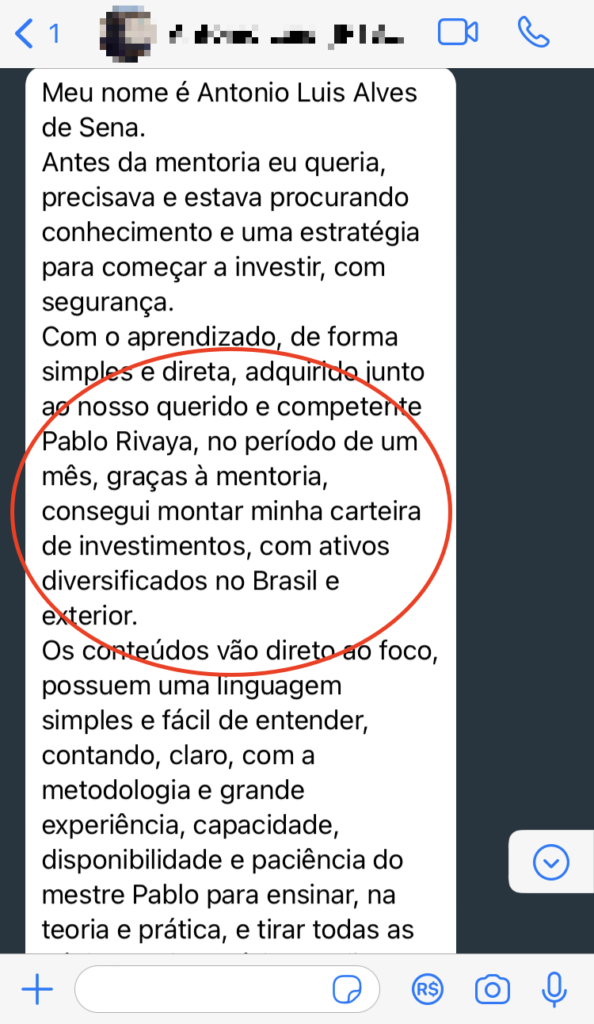

Veja o que dizem alguns alunos da mentoria

Investiam sem critério para avaliar boas oportunidades. Em 4 semanas conseguiram identificar os ativos que eram bons pra eles e já estão investindo com conhecimento e segurança.

Não conseguia colocar em prática seu conhecimento e tinha investimentos soltos e sem estrutura. Em 30 dias já estava com sua carteira pronta e investindo.

Não sentia confiança para investir no exterior apesar de trabalhar por 17 anos no mercado financeiro. Após 4 semanas de mentoria já tem sua carteira de investimento nos Estados Unidos com segurança e confiança.

Ficava o dia inteiro vendo gráficos e cores piscando na tela. Agora tem tempo para sua família e amigos e sua carteira tem boa rentabilidade sem ficar pendente das notícias, graças a um método mais simples.

Queria investir mas não tinha conhecimento nem segurança para começar. Após a mentoria já tem sua carteira montada e sente orgulho de dizer que ele é investidor.

Endividada e com o nome sujo, limpou seu nome, começou a investir, já tem R$10.000 guardados e continua economizando e investindo.

Jornalista queria se preparar para sua aposentadoria e trabalhar por desejo e não por necessidade, mas se sentia cega ao investir. Depois da mentoria já tem sua carteira e entende o objetivo de cada um dos seus investimentos

Cafeicultor investia na bolsa mas estava perdendo. Em 4 semanas de mentoria já tem sua carteira nacional e internacional, entende o que está fazendo sem apostar e está indicando a mentoria pros seus amigos.

Não tinha nenhum conhecimento de finanças e não sabia como investir. Após a mentoria, partindo do zero absoluto, montou sua carteira no Brasil e no exterior e agora está indicando a mentoria para sua família.

Professora de português investia em renda fixa mas não tinha confiança para investir em renda variável. Após a mentoria já tem sua carteira com renda variável investida no Brasil e no exterior.

Durante bastante tempo quis fazer a mentoria mas não tinha tempo. E agora que conseguiu tem uma estratégia simples que aplica mês a mês e não precisa perder tempo analisando o mercado e as empresas.

O que dizem os alunos da minha atenção 24h e da facilidade do método

Qual é o problema?

Você quer fazer seu dinheiro crescer com investimentos mas não tem tempo sobrando para acompanhar o mercado financeiro?

Você já fez algum treinamento sobre investimentos mas não sente segurança para montar sua carteira?

Você quer ter um passo a passo para investir, uma receita de bolo que funcione mas que possa ser adaptada facilmente às suas circunstâncias particulares?

Você quer ter do seu lado um mentor que atenda você pessoalmente e tenha muito conhecimento e a paciência, o tempo e a disponibilidade necessárias para escutar e resolver todas suas dúvidas?

Então, te convido a conhecer minha mentoria online chamada Investidor Preguiçoso.

Qual é a solução?

Começar a investir é desafiador. A quantidade de conceitos e opções que são apresentadas ao investidor é muito grande. As soluções que normalmente são oferecidas envolvem complexidade.

Existem métodos de investimento que funcionam bem quando você tem tempo livre, conhecimentos profundos de contabilidade e finanças e gosta de entender o funcionamento dos negócios.

Porém a imensa maioria das pessoas não se encaixa nesse perfil que, por outro lado, envolve um certo risco de erro.

Além de tudo isso, o medo e a ganância, estimulados pelas informações contínuas do mercado, podem te fazer tomar decisões erradas no momento errado (o clássico comprar na alta e vender na baixa).

Por isso a solução para fazer seu dinheiro crescer acima da inflação de forma segura e dedicando pouquíssimo esforço é a simplicidade: uma carteira de investimentos simples, que te permita tomar decisões de forma automática, sem ter o conhecimento de um especialista em finanças e que te permita driblar suas emoções.

O método que vou apresentar para você funciona tão bem que é o mesmo que estou aplicando nos investimentos dos meus filhos.

Você vai aprender a seguir exatamente os mesmos passos que eu sigo para investir as carteiras deles dedicando pouquíssimo tempo para isso.

Qual é o principal objetivo da mentoria?

O principal objetivo desta mentoria é que você monte, em só 4 semanas, uma carteira de investimento segura, com rentabilidade acima da inflação a longo prazo e que não exija mais do que 1 hora de dedicação por mês.

O mundo dos investimentos é amplíssimo. É fácil se perder entre tantas opções. Isso gera medo e insegurança no investidor.

A insegurança e o medo fazem com que você adie o início dos seus investimentos perdendo sua maior vantagem: o tempo que você tem pela frente.

Na mentoria você vai aprender os conceitos essenciais de finanças para poder tomar decisões de investimento seguras.

Com um plano de investimento simples e de fácil aplicação, você vai aproveitar o poder dos juros compostos, vai conseguir sobreviver às crises e vai ver seu patrimônio crescendo de forma constante ao longo dos anos.

Como funciona a mentoria?

A mentoria será realizada através de 4 aulas ao vivo em um período de 4 semanas em que você terá minha atenção exclusiva.

Nestas aulas, você vai aprender o método passo a passo, vai entender os conceitos necessários de finanças para que você possa aplicar o método e você poderá tira comigo todas as dúvidas que surgirem ao vivo.

As aulas ao vivo serão gravadas e você poderá acessá-las quantas vezes desejar por tempo indeterminado.

Além das aulas ao vivo, você também terá acesso a tutoriais gravados com detalhes práticos sobre como realizar cada um dos passos apresentados.

Entre uma aula e outra passarei exercícios práticos, pensados e organizados para que você realize seu planejamento e saia da mentoria com um plano de investimento personalizado.

Você também fará parte de um grupo exclusivo onde conviverá com outras pessoas que estão na mesma jornada que você.

O que você será capaz de fazer ao final da mentoria?

✓ Você conseguirá fácilmente planejar suas finanças segundo seus objetivos de vida.

✓ Você entenderá a lógica do dinheiro, e isso vai te dar segurança pra entender os investimentos.

✓ Você conseguirá entender e escolher os melhores investimentos para você.

✓ Você será capaz de guardar dinheiro todo mês e investir, com pouco tempo de dedicação.

✓ Você conseguirá investir com segurança no Brasil e no exterior.

✓ Você será capaz de se organizar para ter um padrão de vida de qualidade na aposentadoria.

✓ Você será capaz de obter rendimentos de longo prazo melhores do que os da maioria.

✓ Você terminará a mentoria com uma carteira de investimento simples e de fácil aplicação.

Quem sou eu?

Meu nome é Pablo Suárez Rivaya, sou espanhol e moro entre o Brasil, a Espanha e o mundo com minha esposa Gisele, que é brasileira, e nossos filhos Hugo e Pedro.

Comecei a investir em 2007, após me formar em Engenharia Industrial.

Após perder quase 8 mil euros investindo na crise financeira mundial de 2008, estudei um MBA em gestão de negócios e um Master em Value Investing e teoria do ciclo econômico.

Hoje invisto em diversos ativos do mundo todo, com a confiança de que minhas economias estão seguras e crescendo continuamente.

Graças a isso, meus investimentos estão proporcionando um bom padrão de vida para meus filhos e vão garantir uma aposentadoria confortável para minha esposa e para mim.

Para quem é?

✓ Para quem quer fazer seu dinheiro crescer acima da inflação investindo de forma segura e consistente usando 1 hora por mês ou menos.

✓ Para quem tem dinheiro parado e quer um método testado no tempo que faça esse dinheiro trabalhar com segurança.

✓ Para quem quer ter certeza de estar fazendo as melhores escolhas de investimento com seu dinheiro.

✓ Para quem quer do seu lado durante 6 meses alguém com muito conhecimento mas também com a paciência, o tempo e a disponibilidade necessárias para escutá-las e atendê-las pessoalmente.

✓ Para quem não tem tempo de ficar analisando investimentos.

✓ Para quem quer dedicar a maior parte do seu tempo à sua família e ao seu trabalho.

✓ Para quem não quer depender financeiramente do governo ou de um familiar.

✓ Para quem não quer ver seu suado dinheiro evaporando dia após dia.

✓ Para quem entende que a melhor forma de investir é pensando no longo prazo mas também planejando para o curto e médio prazo.

✓ Para quem tem disposição para aprender.

✓ Para quem está disposto a aplicar um método com disciplina.

✓ Para quem sabe que a gente só colhe se plantar.

Para quem não é?

✘ Para quem quer virar especialista em investimentos ou aprender a analisar empresas.

✘ Para quem quer fazer day-trade.

✘ Para quem quer um monte de informação que terá que digerir e filtrar sozinho em casa até descobrir o que se adapta à sua realidade.

✘ Para quem está apenas buscando uma fórmula mágica para ficar rico.

✘ Para quem não gosta de esperar e quer ganhar dinheiro rápido.

✘ Para quem está em busca de esqueminhas, hacks e dicas milagrosas.

Calendário das aulas ao vivo

19/maio

Aula 1

Domingo, 9:00 (horário de Brasília)

26/maio

Aula 2

Domingo, 9:00 (horário de Brasília)

02/junho

Aula 3

Domingo, 9:00 (horário de Brasília)

09/junho

Aula 4

Domingo, 9:00 (horário de Brasília)

Mentoria

INVESTIDOR PREGUIÇOSO

Com Pablo Rivaya

R$2.000 à vista

ou até 12x de R$200

✓ Estratégia Investidor Preguiçoso

✓ 4 aulas ao vivo em grupo

✓ 6 meses de acompanhamento individual

✓ Atenção personalizada com acesso direto a mim 24/7

✓ Tutorial passo a passo gravado para escolher os melhores investimentos

✓ Tutoriais passo a passo gravados para investir na prática

✓ Planilha mágica de gestão da carteira

✓ Planilhas fáceis de organização financeira

✓ Apostilas das aulas em PDF

✓ Acesso vitalício ao conteúdo

✓ Grupo exclusivo para os alunos

Dúvidas frequentes

Funciona para quem não entende nada de finanças?

Você não precisa entender de finanças para aplicar a metodologia. Para isso existe a mentoria. Você vai ter acesso ao passo a passo e vai contar com minha orientação para implementar cada etapa do processo.

Funciona para quem já tentou outras metodologias sem sucesso?

Sim. Muitos alunos da mentoria recuperaram a ilusão por investir graças à simplicidade do método e à clareza das minhas explicações.

Serve para quem já tem experiência investindo?

Com certeza. Até porque todos os alunos que tinham experiência antes da mentoria decidiram mudar sua forma de investir para este jeito mais simples e eficiente que os deixou com mais tempo livre e mais tranquilidade.

Eu tenho mais de 50 anos | Sinto que não tenho mais tempo. É pra mim?

Se você está num momento da vida que não pode mais arriscar nem perder tempo, a mentoria é o treinamento ideal para você porque você vai aprender a fazer seu dinheiro crescer com mais estabilidade. E vai aprender qual é a carteira ideal para quem já está aposentado.

Ensina como investir no exterior?

Você vai aprender a forma mais eficiente de proteger seu patrimônio e reduzir seus custos com impostos e taxas investindo no exterior. Isso vai te dar mais rentabilidade, segurança e proteção contra qualquer crise ou catástrofe.

Você me ajuda a escolher investimentos?

Vou estar do seu lado o tempo todo para evitar que cometa erros quando você escolher. E você vai ter um passo a passo gravado para escolher os melhores investimentos sem ajuda porque o objetivo é que você se torne independente. Com o passo a passo e minha ajuda não tem como errar.

Clique no botão abaixo e dê o primeiro passo alcançar sua liberdade financeira e conquistar segurança e conforto para você e sua família.

Como ingressar na mentoria?

Há um processo de avaliação para participar da turma.

Você tem que preencher um breve formulário de pré-matrícula. Ele serve para eu entender sua realidade e avaliar se conseguirei gerar os resultados que você busca.

Quando eu receber suas respostas entrarei em contato e conversarei com você por WhatsApp ou telefone.

Nesta conversa, vou avaliar se você é a pessoa certa para participar desta mentoria e se eu sou a pessoa certa para te guiar. Não vou avaliar conhecimentos. Vou avaliar se seus objetivos pessoais se alinham com os da mentoria e se você tem disposição real para colocar em prática o que vou te ensinar.

Importante: a pré-matrícula é gratuita e não garante uma vaga na mentoria. Independentemente do número de pré-matrículas, as vagas podem não ser preenchidas se os candidatos não reunirem as condições necessárias para participar.

Ficou com alguma dúvida?

Entre em contato comigo por WhatsApp. Ficarei feliz de responder a todas suas perguntas. É só clicar no botão abaixo e me chamar.